中央銀行デジタル通貨(CBDC)が国の決済システムを形作る可能性

1. 背景

- デジタル決済が主流となり、紙幣の発行主体である中央銀行もデジタル版の通貨(CBDC)の発行を検討中。

- しかし既に多様なデジタル決済手段(銀行サービス、カード、電子ウォレット)が普及しており、必要性を疑問視する声もある。

2. 歴史的役割と現状

- 中央銀行はもともと銀行券発行の秩序を保つために設立され、長く紙幣が唯一の小売決済手段だった。

- 現在ではPOS(販売時点)でも個人間でもカードやアプリが主流で、紙幣は決済価値としてはごく僅か。

3. 検討すべき課題

プライバシー

- 紙幣は高い匿名性を提供するが、CBDCでは難しい。

- 中央銀行の役割はプライバシー保護ではなく、匿名性の是非は社会的・法的枠組みで判断が必要。

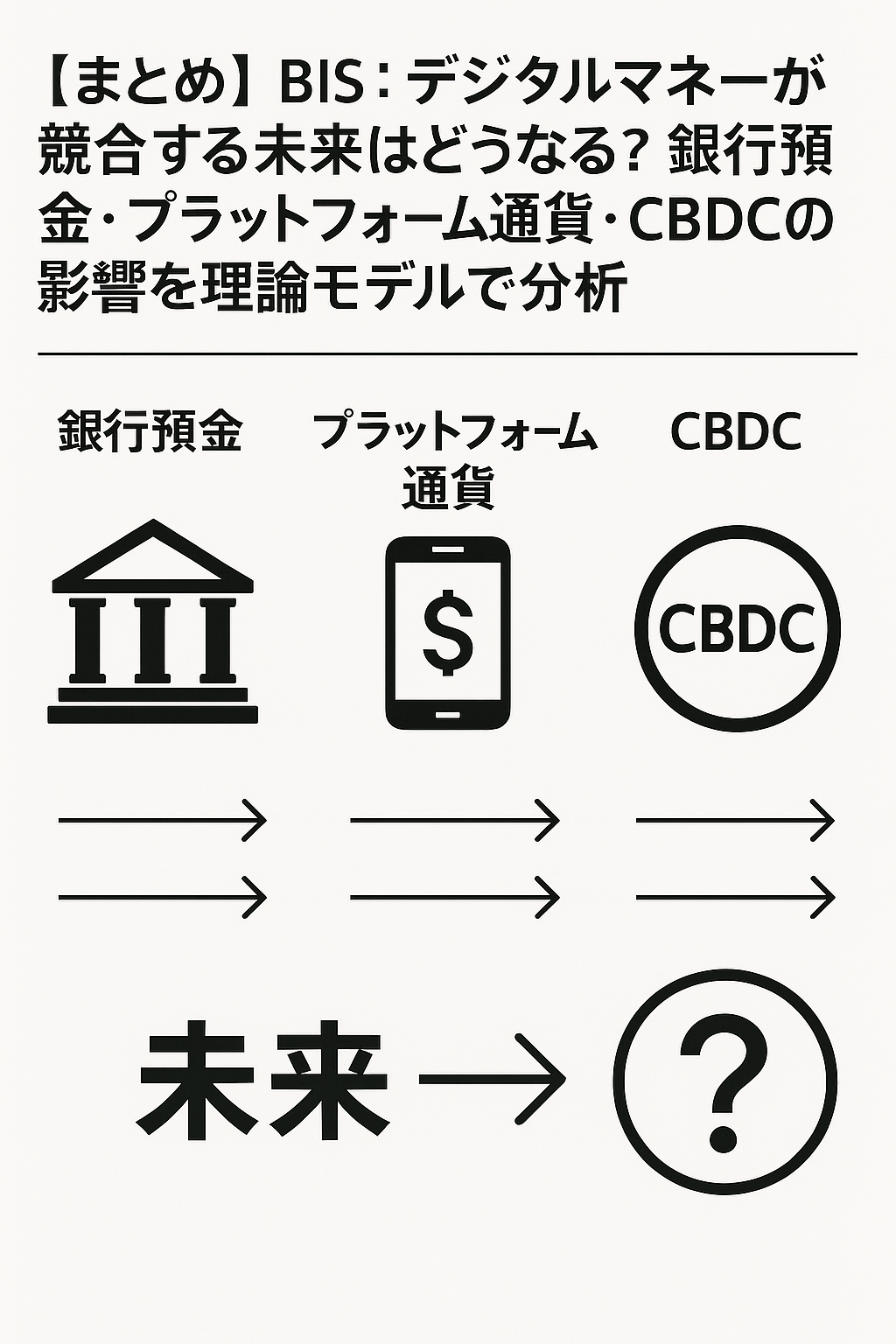

銀行預金への影響

- CBDCにより安全性の高い中央銀行マネーへ資金が移動し、銀行預金が減少する懸念。

- ただし現実には、取引目的の資金を安全性だけで配分する傾向は見られず、懸念は誇張の可能性も。

4. CBDCの本質

- CBDCの革新性は「決済の処理方法」にある

- 決済手段(カードやアプリ)自体は変わらず、裏側の処理にブロックチェーンなど新インフラを利用。

- 公共ブロックチェーン利用によりアクセス性・規模の経済・多様化・レジリエンス向上が期待できる。

5. 中央銀行の戦略的意義

- 決済システムの円滑運営が最大の役割。

- 自前のデジタル通貨は、決済処理の方向性を主導し、新しい決済アプリケーションの誕生を促す手段となる。

- 小売CBDCの必要性は、直接的な国民メリットよりも、決済インフラ多様化・強靭化という政策目的達成にある。

6. 結論

- 紙幣に自然な後継は存在せず、CBDC導入には中央銀行の明確なビジョンが必要。

- 決済の多様化と進化を主導したいのであれば、小売CBDCは有力な選択肢。